周りも確定申告しないで放置しているけど、税務署にバレてないし問題ないのかな?

この記事を読んでいる方の多くは、上記のように考えているのではないでしょうか。

アフィリエイトって、無申告でもバレない気がしますよね。

私もそう思ってました。

ですが、ばれます。

アフィリエイトって、やっていると急に報酬がグンと伸びることがあります。

ですが、急に報酬伸びてもどうしていいのかわからないんですよね。

特に副業でやっていると、時間的な余裕もない。

どうしたらいいのか、わからないままいました。

その間も、アフィリエイト収入はドンドン入ってきます。

今まで頑張ってきたご褒美だと思って、少し使ってしまいました。

そのあと、税務署から電話がかかってきます。

全国税局にネットビジネスの脱税を監視する電子商取引専門調査チームが設置されていますので、確定申告からは逃れられません。

そこで今回は、アフィリエイト収入を確定申告しないリスクについてお話します。

いくら稼いだら確定申告が必要かについてもお話しますので、読み進めてみてください。

アフィリエイターが確定申告で収める税金とは?

アフィリエイト収入を確定申告しないリスクについてお話する前に、

そもそもアフィリエイターってどんな税金を納めるのか。

といった疑問からお答えしていきます。

副業の場合は、アフィリエイト報酬を20万円以上得たら確定申告が必要になります。

アフィリエイトで稼いでいるけど、税金についてまったくわからない!

ほとんどの人がそうだと思います。

私もそうでした。

ですが、税務調査を受けしっかり勉強させていただきました。

まず、私が知ったアフィリエイト収入で納める必要のある税金について説明いたします。

税金の種類・納める税額

税金の種類

個人のアフィリエイターが納める税金は、所得税・復興特別所得税・住民税の3種類があります。

所得税・復興特別所得税は国に納める国税で、住民税は都道府県や市区町村といった自治体に納める地方税です。

所得税・復興特別所得税は確定申告を行なって納税します。確定申告の詳細は以下のとおりです。

| 計算する期間の収入 | 1月1日〜12月31日 |

| 申告の期間 | 2月16日〜3月15日 |

毎年、確定申告は3月15日までになっています。

期間中に申告しない場合、ペナルティが発生します!

間に合うように余裕を持って申告しましょう

住民税は所得税・復興特別所得税の確定申告を行うと、申告内容に基づいて自動的に算出されます。

そして、毎年6月ごろに市区町村役場から納付書が送られてくるので、納付書に記載されている銀行やコンビニなどで納税する必要があります。

納める税額

では、副業アフィリエイターが納める税金は、どのようにして計算すればいいのでしょうか。

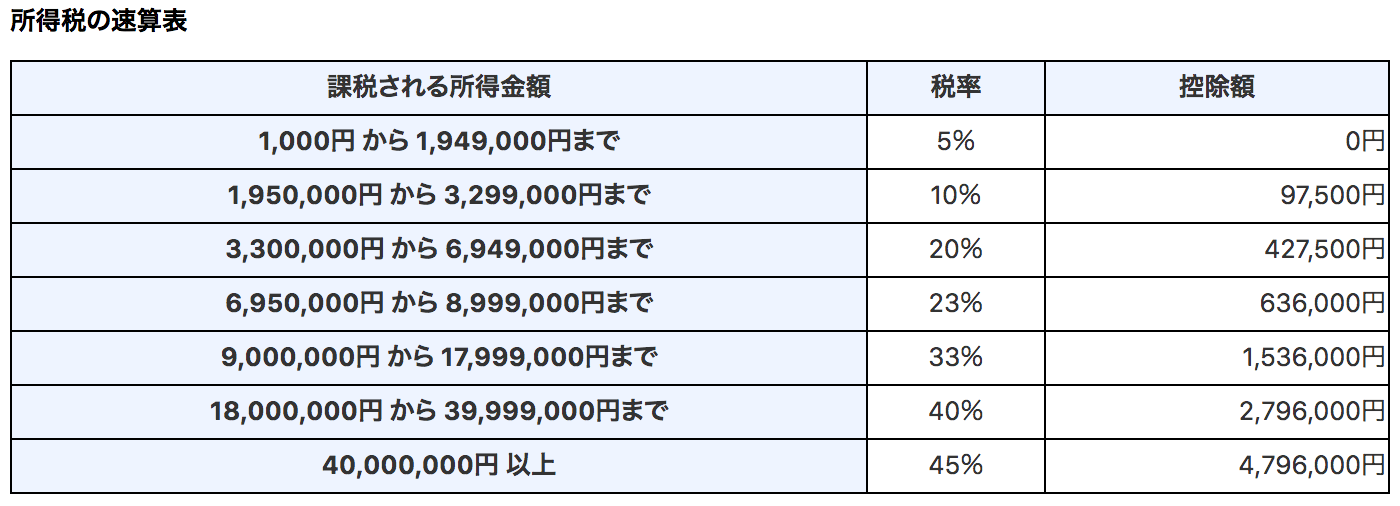

まず、所得税の税率は超過累進税率を採用しているので所得に応じて変化します。

そして、控除額も変化しますので、以下の表で確認しておきましょう。

所得とは、収入から必要経費を差し引いたものをいいます。

収入から経費を差し引いて残った金額に対して、上記の表の税率がかかります。

単純に計算すると、年間アフィリエイト収入が200万円あったとして、必要経費が20万円かかったのなら、180万円が所得になります。

なので、税率は5%というわけにはいきません。

副業アフィリエイターは本業収入があります。

本業収入で手取り300万円あったとして、アフィリエイト収入を合わせて480万円になります。

そうすると税金は

上記の表に当てはめると、納める所得税は、

480万円(所得)×20%(税率)−427,500円(控除額)=53万2,500円

計算式のとおり『53万2,500円』です。

復興特別所得税は、先ほど計算した所得税額53万2,500円に2.1%をかけて算出します。

53万2,500円(所得税額)×2.1(復興特別所得税率)=11,183円

施行期間は2013〜2037年までです。

本業収入で源泉徴収していると思います。

源泉徴収から不足する分を確定申告で納税します。

最後に、一律10%といわれている個人住民税の内訳を確認しておきましょう。

以下の表をご覧ください。

| 個人住民税の内訳 | |

| 所得割 | 所得税額に対して一律10% (区市町村民税6%+都道府県民税4%) |

| 均等割 | 区市町村民税3,000円 都道府県民税1,000円 (2023年までそれぞれ上記の金額に+500円) |

個人住民税は所得割と均等割の2種類に分けられ、1月1日時点で住所登録されている都道府県と市区町村に納めます。

所得割は前年の所得税額に対して10%、均等割は一律4,000円(2023年まで5,000円)です。

確定申告の区分

確定申告を行う所得の種類には、雑所得と事業所得の2種類あります。

さらに、事業所得は白色申告と青色申告に分類されます。

ここでは、

- 何を基準に雑所得と事業所得に分類されるのか

- 白色申告と青色申告について

上記の内容について見ていきましょう。

雑所得

アフィリエイトで得た所得は、一般的には雑所得に分類されます。

しかし、継続してまとまった収益を得ている場合は、事業所得扱いになります。

アフィリエイトで生計を立てていて、管轄の税務署に開業届を提出している方も事業所得となります。

雑所得の場合は、事業所得に比べるとメリットは少ないですが、手軽に確定申告を行えます。

申告書に収入や経費を記入するだけなので、少し調べれば誰でも簡単に申告書を作成できます!

アフィリエイトで得た所得が雑所得か事業所得か判断できない場合は、税務署に相談するのが一番です。

事業所得:白色申告

事業所得に分類される条件は、アフィリエイトである程度まとまった金額を稼ぎ長期継続していることです。

副業アフィリエイターは、管轄の税務署に青色申告承認申請書を提出していないと思いますので白色申告を行います。

収支内訳書にアフィリエイト収入と必要経費を記入して、書類作成します。

事業所得:青色申告

青色申告には、所得から最高65万円の控除を受けられる特典があります。

以下の点に注意して、管轄の税務署に青色申告承認申請書を提出し、節税対策ができます。

- 3月15日までに承認申請する

- 事業開始から2カ月以内に申請する

ただし、65万円の控除を受けるには、帳簿の作成、貸借対照表・損益計算書の準備が必要です。

そして、複式簿記ではなく簡易簿記で帳簿付けしている場合、控除額は10万円です。

必要経費

所得は収入から必要経費を差し引いたもです。

納税額は、必要経費が多ければ多いほど少なくなります。

必要経費とは、収入を得るために必要な費用のことです。

アフィリエイターの経費とは、具体的にどんなものが該当するのかを紹介します。

以下の表をご覧ください。

| 勘定科目 | 内容 |

| 消耗品費 | 使用可能期間が1年未満、もしくは取得価額が10万円未満の消耗品の購入費 (帳簿、電池、コピー用紙など) |

| 賃貸料費 | 事業で利用する事務所などの賃貸の費用、副業なら家賃の10~20%分 (事務所の火災保険などは支払保険料扱い) |

| 水道光熱費 | 水道代、電気代、燃料費など、副業なら10~20%分で案分 |

| 通信費 | サーバーの使用料、インターネットの利用料、電話代など |

| 交通費 | 事業を遂行するために必要な移動でかかった費用 (バス代、電車代、タクシー代など) |

| 車両費 | 事業遂行のために使用した自動車のガソリン代など |

| 新聞図書費 | 新聞や雑誌など |

| 研修採用費 | 情報商材の購入費、セミナーの参加費、コンサル料 |

| 雑費 | 上記以外の少額かつ単発的な費用 |

| 減価償却費 | 10万円以上の有形固定資産を購入したら減価償却する |

経費計上には、事業に関する必要経費が発生したと証明できる領収書が必要です。

確定申告を行う際に必要なので、必ず保管しておきましょう。

アフィリエイト収入の確定申告はいくらから必要?

実際にアフィリエイトでいくら稼いだら確定申告しなきゃいけないの?

本項目では、以下の2パターンに分けて、アフィリエイトで確定申告が必要なケースを紹介します。

- サラリーマン:アフィリエイト所得が年間20万円を超える

- サラリーマン以外:所得が年間48万円を超える

順番に見ていきましょう。

サラリーマン:アフィリエイト所得が年間20万円を超える

- 1カ所の会社から給与所得を受け取っている

- 年収2,000万円以下

①と②の条件に該当する給与所得者(サラリーマン)の方は、アフィリエイトや副業の合計所得が年間20万円(基礎控除)を超えたら確定申告を行いましょう。

サラリーマンであれば多くの方が該当するパターンですね

①の条件に該当しない『2カ所以上の会社から給与所得を受け取っているサラリーマンの方』は、原則1カ所の会社でのみ源泉徴収を受けられます。

上記のケースに該当する場合、2カ所の給与所得を合算して所得税を算出し、確定申告をしなければなりません。

そして、②の条件に該当しない『給与所得が年間2,000万円を超えるサラリーマンの方』は、会社で年末調整を受けられません。

アフィリエイトや副業の合計所得が年間20万円を超えない場合でも、ご自身で確定申告を行う必要があります。

サラリーマン以外:所得が年間48万円を超える

『給与所得+アフィリエイトや副業の合計所得』が年間2,400万円以下で48万円を超えている

アルバイトやパート、無職のいずれかで、給与所得+アフィリエイトや副業の合計所得が年間2,400万円以下で48万円(基礎控除)を超えたら確定申告を行いましょう。

ガッツリ稼いでいるけど確定申告の書類作成が難しい

頑張って申告したのに、修正申告とか必要になったら面倒

そんな方は、税理士への確定申告の丸投げ依頼を検討しましょう。

確定申告を税理士に丸投げする際のメリットや費用を抑えるコツ

アフィリエイト収入を確定申告しないデメリット

確定申告面倒だし無申告でもバレないでしょ!

無申告がバレなかったら利益全部残るじゃん!ラッキー!

と考える方がいると思われますが、税務署がASPに税務調査に入るので無申告は確実にバレます。

全国税局に電子商取引専門調査チームが設置されているからです。

電子商取引専門調査チームは、電子商取引事業者(アフィリエイターなど)を専門に情報収集・税務調査を行うチームのことです

アフィリエイターの無申告に目を光らせているので、納税からは逃れられません。

そこで本項目では、アフィリエイト収入を確定申告しないとどんなデメリットがあるのか、具体的にお話していきます。

ペナルティが発生する

アフィリエイト収入を確定申告しないで放置していると、ペナルティとして追加で税金が発生します。

ペナルティの種類は以下のとおりです。

| 種類 | 内容 |

| 無申告加算税 | 申告期限に遅れると加算される 15%(50万円以下の部分) 20%(50万円を超える部分) |

| 延滞税 | 期限を超えた日数分が加算される 納税額の年率7.3%、もしくは特例基準割合+1%の低い方を採用する |

| 重加算税 | 税務署から所得隠し・無申告が故意であると指摘されたときに加算される 35~40% |

上記のペナルティは、確定申告の期限に遅れた理由が故意でなくても発生します。

私も無申告加算税を支払いました。

本来納めなくてもいい税金を納めなければならないので、デメリットしかありません。

資金繰りを悪化させてアフィリエイトブログのサーバーやドメイン代の運用が厳しくなるリスクも発生します!

ここ数年、無申告だけど税務署から連絡ないよ?

と考えている方もいると思いますが、現段階では税務署に泳がされているだけです。

ペナルティは、通常の税務調査であれば3年分、帳簿書類に問題があれば5年分、脱税が発覚すれば7年分を遡って請求されます。

7年分の税金は、支払いも厳しくなります。

アフィリエイト収入を稼ぐほど目をつけられますので、今後の活動を考慮して必ず申告期限までに確定申告を行いましょう。

社会的な信用を失う

無申告がバレると、社会的な信用を失います。

個人事業主の方は、きちっと申告していると思いますが、

もし、個人事業主が無申告な場合、社会的な信用を失うデメリットは、以下のとおりです。

・非課税証明書を発行できない

→銀行でローンを組めない

・所得証明書を発行できない

→国民健康保険料の軽減措置を受けられない

確定申告しないままでいると、銀行でローンを組めないだけでなく、奨学金を借りることもできません。

銀行でローンを組む、奨学金を借りる際に必要な、非課税証明書を発行できないからです。

そして、所得証明書を発行できませんので、国民健康保険料の軽減措置を受けられません。

税金浮いてラッキーと思いきやデメリットだらけなわけです…

アフィリエイトの確定申告でよくある質問

アフィリエイトの確定申告でよくある質問を紹介します。

わからない内容があれば、目を通しておきましょう。

- 住民税の確定申告は必要?

- 赤字を出したら確定申告しなくていい?

- 領収書が見つかりません、対処法は?

- アフィリエイトの消費税について

- 自己アフィリエイトの確定申告はしないでいい?

住民税の確定申告は必要?

住民税の確定申告については、所得税を申告していれば不要です。

自治体が税務署から届いた申告書の控え使って住民税を算定するからです。

アフィリエイターが申告書を税務署に提出

↓

税務署が自治体に申告書の控えを送付

↓

自治体が住民税を算定

赤字を出したら確定申告しなくていい?

副業アフィリエイターは、赤字でも確定申告はしましょう。

アフィリエイト収入は、安定しません。

アルゴリズムの影響で急に検索エンジンの順位が落ちて大幅な収入減になることもあります。

副業でも事業としてアフィリエイトをしているなら、賃貸料費、水道光熱費、通信費、記事代などの経費も発生しているはずです。

本業である収入にアフィリエイト収入を加算して、経費を差し引いて確定申告をしましょう。

収益管理もできるので、翌年の戦略も立てられ収益の立て直しのヒントにもなります。

事業として、副業アフィリエイトをしているなら家賃や光熱費の一部を経費計上できます。

この分は副業をやってない場合と比べて節税にもなります。

私がサラリーマンに副業でアフィリエイトをおすすめする理由はここにもあります。

ですが、収支管理を正確に行い税金が堂々と払えるアフィリエイターを目指しましょう。

領収書が見つかりません、対処法は?

領収書は、アフィリエイトでかかった費用を経費計上する際に必要です。費用が発生した証拠だからですね。

本記事を読んでいる方の中には、確定申告時に「領収書がない!」となっている、なるかもしれない方がいると思われます。

領収書を紛失した場合は、以下の書類を用意しましょう。

- レシート

- 出金伝票(手書きでも可)

- 銀行通帳の明細

- 決済報告のメール

- クレジットカードの記録

など

できれば、アフィリの費用を確実に経費計上するなら領収書が望ましいので、無くさないように保管しておきましょう

ちなみに、印鑑が押されていない領収書も確定申告時に提出できます。

必ず保管しておきましょう。

アフィリエイトの消費税について

アフィリエイト事業で年間の課税売上高が1,000万円を超えた場合、翌々年から消費税の課税事業者となります。

2023年:課税売上1,000万円超え

2024年:消費税の免税事業者継続

2025年:消費税の課税事業者となる

消費税の課税事業者は、消費税の申告を課税期間終了日の翌日から2カ月以内に行いましょう。

課税売上高が1,000万円を超える方は、インボイス制度についても確認しておいてください。

インボイス制度と法人成り|タイミングから影響と対策まで解説

自己アフィリエイトの確定申告はしないでいい?

自己アフィリエイト報酬の所得区分は、以下のいずれかに該当します。

- 雑所得:FX業者の条件付きで発生する自己アフィリエイト

- 一時所得:単発的に発生する自己アフィリエイト

- 事業所得:継続的に発生する自己アフィリエイト

ただ、自己アフィリエイトは一時所得とすべきです。

最初に自己アフィリエイトで、ドメイン代やワードプレスの有料テーマを購入し経費で相殺します。

きちんと他のアフィリエイター並みの環境を手にしてから、アフィリエイトに参戦しましょう。